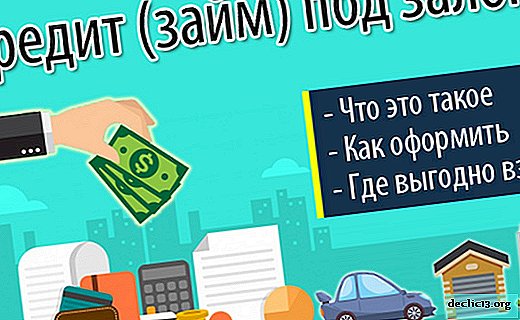

كيفية الحصول على قرض (قرض) على أمن الممتلكات - 5 مراحل للحصول على + مراجعة لشركات الائتمان TOP-4

مرحباً عزيزي القراء من المجلة الإلكترونية "Rich Pro"! سوف تركز هذه المقالة على القروض والقروض المضمونة: كيف يمكنني الحصول على قرض مضمون بالعقار وأين يمكنني الحصول على قروض مضمونة دون شهادات وإثبات للدخل.

بعد قراءة المقال ، ستتعلم:

- ما معنى مفهوم القرض المضمون بالعقار؟

- ما هو الأكثر ربحية لإصدار - قرض بكفالة أو بدونه ؛

- ما هي الخطوات اللازمة للحصول على قرض مضمون.

ستجد في نهاية المنشور مشورة الخبراء حول كيفية الحصول على قرض مضمون دون أي مشاكل.

هذه المادة ستكون مفيدة لأولئك الذين يقررون الحصول على قرض بكفالة. سيكون من المفيد التعرف عليه ومع من يعتزم إضفاء الطابع الرسمي عليه في المستقبل. الوقت هو الماللذلك ابدأ القراءة الآن!

سنخبرك في هذه المشكلة حول معنى القرض "المضمون" و "غير المضمون" ، وأين وكيف يمكن الحصول على قرض مضمون بالعقار ، الذي يقدم هذه القروض دون شهادات الدخل.

سنخبرك في هذه المشكلة حول معنى القرض "المضمون" و "غير المضمون" ، وأين وكيف يمكن الحصول على قرض مضمون بالعقار ، الذي يقدم هذه القروض دون شهادات الدخل.

1. ما هو القرض (القرض) على الضمان - مراجعة المفهوم

لذلك ، ما هو قرض (قرض) مضمون بالعقار.

قرض مضمون يسمونه البنك إقراض المال بشرط أن يتم تسجيل الممتلكات المقترض كتعهد.

تنقسم القروض المضمونة إلى مجموعتين:

- القروض المستهدفة صدر لأغراض محددة سلفا ، على سبيل المثال، شراء شقة أو سيارة (كتبنا في وقت سابق حول كيفية الحصول على قرض مضمون بواسطة سيارة) ؛

- بدون استهداف ائتمان للمقترض الحق في الإنفاق حسب الرغبة.

عند التقدم بطلب للحصول على قرض كضمان ، يمكنك توفير العقار التالي:

- العقارات - شقة والمنازل الخاصة والأرض والمنازل والمنازل الريفية الصيفية ؛

- الممتلكات المنقولة - المركبات والمجوهرات والتحف ؛

- مدخرات - الودائع والأوراق المالية.

قبل التقدم بطلب للحصول على قرض ، وتقييم الممتلكات إلزامي. وفقا لنتائجها ، يتم تحديد ذلك تكلفة، مما يؤثر على حساب الحد الأقصى لمبلغ القرض الممكن.

على سبيل المثال عند تطبيق كضمان العقارات يمكن للمقترض أن يتوقع الحصول عليه تصل إلى 80 ٪ قيمتها المقدرة.

عندما المضمون كما الممتلكات المنقولة يجب أن يكون المحتوى مع كمية من 40 ٪ إلى 70 ٪ من السعر الذي تحدده نتائج التقييم.

معلمة أخرى مهمة من الممتلكات المنقولة كضمان عمر. لذلك ، في معظم الحالات ، يمكن إصدار قرض ضد سيارة. ليس كبار السن 5 سنة.

قد تعتمد مدة سداد القرض على موضوع التعهد:

- إذا تم تقديم العقارات كضمان ، فغالبًا ما توافق البنوك على الانتظار حتى يتم سداد القرض بالكامل. 20 سنة.

- من خلال توفير سيارة كضمان ، يمكن للمقترض الاعتماد على مدة القرض. لا اكثر 10 سنة.

عند الإقراض ضد الممتلكات ، يؤمن البنك مخاطره الخاصة. في حالة التقصير من جانب المقترض سيتم بدء الالتزامات بموجب اتفاقية القرض دعوى. النتيجة هي بيع الممتلكات المرهونة. سيتم استخدام عائدات البيع لاسترداد الديون.

لتكون قادرة على تنفيذ مبدأ التأمين من الضمان ، يفرض البنك على الممتلكات ذات الصلة عبء. على الرغم من حقيقة أنه لا يزال ملكًا للمقترض ، إلا أنه لن يكون قادرًا على التخلص منه وفقًا لتقديره.

وبعبارة أخرى ، فإن الهدف من التعهد دون إذن البنك غير مسموح بيع أو إعطاء أو تنفيذ إجراءات أخرى ، مصحوبة بتغيير في الملكية.

الحد من مخاطر البنك يسمح له بتحديد سعر فائدة أقل على القروض المضمونة من القروض الاستهلاكية. في المتوسط ، في السوق الروسية اليوم هو عليه من 14% إلى 17% سنويا.

وعلاوة على ذلك، عند التقدم بطلب للحصول على قرض باستخدام الإعانات الحكومية ، يمكن تخفيض السعر إلى 7-8%. يتم استخدام سعر الفائدة هذا للرهون الاجتماعية لفئات معينة من المواطنين ، وكذلك قروض السيارات التفضيلية مع دعم الدولة لشراء السيارات المحلية.

الوثائق الرئيسية للمقترض ، والتي هي ضرورية للحصول على قرض ، هي جواز سفر و الوثيقة الثانيةر. إذا كان لديك زوج ، فسيطلب الأمر في معظم الحالات شهادة زواج. (إذا كان الزوج / الزوجة محتجزًا في العقد من قِبل المقترض المشارك ، فسيتعين عليه إعداد نفس الحزمة من المستندات مثل المقترض المباشر).

إذا كان من المفترض أن تستخدم مبنى سكني أو شقة كضمان ، فمن المستحسن أن تستعد مقدما لموضوع التعهد:

- مقتطف من سجل الدولة الموحدة ؛

- شهادة ملكية

- مقتطف من كتاب المنزل ؛

- جواز سفر فني

- وثيقة تؤكد عدم وجود متأخرات في مدفوعات المرافق.

حول كيف وأين يكون من المربح أخذ قرض مضمون بواسطة شقة ، كتبنا في منشور سابق.

في تلك الحالات التي تكون فيها قطعة الأرض هي تعهد ، على الأرجح ، ستكون مطلوبة:

- شهادة ملكية

- مقتطف من سجل الدولة الموحد للحقوق ؛

- إذا كان الموقع في شراكة البستنة ، شهادة عدم وجود دين للمدفوعات لصالحه ؛

- شهادة من IFTS تؤكد عدم وجود دين ضريبة الممتلكات.

اقرأ المزيد عن تقديم قرض مضمون من قطعة أرض في أحد مقالاتنا. أيضا على موقعنا هناك مادة منفصلة عن القروض المضمونة عن طريق العقارات.

مع أو بدون ضمان - أي قرض (قرض) هو أكثر ربحية؟

مع أو بدون ضمان - أي قرض (قرض) هو أكثر ربحية؟

2. ما هو أكثر ربحية - قرض بدون ضمان (قرض غير مضمون) أو مع ضمان؟⚖

قبل تقديم الطلب واختيار المقرض ، يجب على المقترض المحتمل أن يقرر ما يفضله - قرض مضمون أم لا. من المستحيل دائمًا الحصول على معلومات موثوقة عنها الفوائد و القصور كل دائرة.

يستحق النظر! في كثير من الأحيان ، يبرهن المقرضون بوضوح مزايا برنامج مفيد لهم ، في محاولة للتستر على أوجه القصور الواضحة لديهم.

هذا هو السبب في أن المقترض يجب أن يفهم بشكل مستقل الأسس النظرية لمقارنة مخططين للإقراض.

2.1. مزايا وعيوب قرض غير مضمون مقارنة مع قرض مضمون

وعادة ما تسمى القروض غير المضمونة القروض الاستهلاكية. أنها تشير إلى أنه ليست هناك حاجة لتوفير أي خاصية كضمان.

من المهم أن تعرف! في بعض الحالات ، من أجل التحقق من الملاءة المالية ، تتطلب البنوك مستندات للممتلكات القائمة. لكن عبئا عليه لا تتداخل.

ينظر الكثيرون إلى الرئيسية زائد (+) قرض بدون ضمان استحالة استرداد من قبل البنك من ممتلكات المتعثر الخبيثة. لكن إنهم لا يأخذون في الحسبان حقيقة أنه في حالة رفض الوفاء بالالتزامات المتعهد بها ، يحق للدائن المقاضاة. بقراره ، يمكن للمقترض توقع بيع الممتلكات من أجل سداد ديون القرض.

في الواقع ، الرئيسية مصلحة قرض غير مضمون هو عدم وجود قائمة كبيرة من الوثائق المطلوبة. للحصول على مبالغ صغيرة ، غالبًا ما يكفي تقديم جواز سفر ووثيقة ثانية بناءً على تقدير المقترض.

علاوة على ذلك ، فإن القرض بدون ضمانات يكون مصحوبًا بشروط أقل ملاءمة ، والتي يمكن عزوها إليها. القصور - معدل على ذلك أعلاه ، و وقت و المبلغ أقل من ذلك. ويفسر ذلك من خلال حقيقة أنه عند إصدار قرض المستهلك ، يتحمل البنك مخاطر أكبر بكثير.

2.2. إيجابيات وسلبيات قرض مضمون بواسطة الممتلكات

عند التقدم بطلب للحصول على قرض مضمون بالعقار ، يمكن للمقترض أن يتوقع الحصول على مبالغ أكبر لفترة أطول. في هذه الحالة ، المعلمات الرئيسية للقرض تعتمد ليس فقط من الملاءة المالية للمقترض ، ولكن أيضا من الممتلكات التي يتم نقلها كضمان.

عند تحليل عنصر ما ، يهتم بنك التعهد دائمًا باهتمامه سيولة.

تحت السيولة فهم قدرة العقار على أن يكون بسرعة ودون خسارة تحويلها إلى نقد. تبعا لذلك ، كلما زادت السيولة ، زاد احتمال موافقة المقرض على قبول العقار المقترح كضمان.

هناك عدد من المزايا التي تتمتع بها القروض المضمونة:

- معدل فائدة منخفض

- مبلغ قرض مرتفع

- شروط طويلة من اتفاقية القرض ؛

- ولاء العملاء ، والقدرة على تلقي الأموال حتى مع وجود مشاكل في تاريخ الائتمان.

على الرغم من المزايا الكبيرة ، هناك العديد من عيوب القروض المضمونة بواسطة الممتلكات:

- حزمة الحجمي من الوثائق. بالإضافة إلى الشهادات التقليدية والوثائق الأخرى للمقترض نفسه ، سيطلب عدد كبير بما فيه الكفاية من الأوراق المختلفة فيما يتعلق بالممتلكات التي تم التخطيط لنقلها كضمان.

- من الضروري وضع بوليصة تأمين للضمان. يتحمل المقترض تكاليف هذه الخدمة بالكامل. علاوة على ذلك ، في معظم الحالات ، يختار البنك نفسه شركة تأمين مرتبطة بها بأي شكل من الأشكال. بالنسبة للعميل ، قد لا يعني هذا أفضل أسعار التأمين.

من الصعب تحديد القرض المفضل - مع أو بدون ضمان إضافي. بعد أن درس كل شيء الفوائد و القصور من كل مخطط ، يجب على المقترض اختيار الخيار الأفضل لنفسه. في الوقت نفسه ، كل هذا يتوقف على تاريخ الائتمان والملاءة المالية ، وأهداف القروض ، وكذلك المبلغ النقدي المطلوب.

المراحل الرئيسية للحصول على قرض مضمون بالعقار

المراحل الرئيسية للحصول على قرض مضمون بالعقار

3. كيفية الحصول على قرض مضمون بالملكية - 5 مراحل رئيسية

تؤكد الإحصاءات أن معظم المواطنين الروس لديهم معرفة مالية منخفضة للغاية. يصدرون القروض مرارًا وتكرارًا ، وليس لديهم فكرة واضحة عن ماهية الميزنة.

غالبًا ما تصبح نتيجة تافهة تجاه الإقراض أن المواطن لم يعد قادرًا على التعامل مع سداد القروض. حجم الإنفاق في الميزانية يزداد. ومع ذلك ، فإن بعض المقترضين على أمل حل المشاكل المالية ثانية تقديم القروض.

نتيجةً لذلك ، يندرج المقترض عاجلاً أم آجلاً في فئة المتعثرين الضارين الذين تكبدوا مثل هذه الالتزامات المالية التي لا يستطيعون الوفاء بها. لتجنب مثل هذه الحالات ، من المهم تحليل ميزانيتك بعناية. إلى التقدم بطلب للحصول على قرض.

ينصح الخبراء من أجل اختبار قدراتهم الخاصة ، وكذلك التعود على العبء المالي ، تأجيل دفع المبلغ المقدر لعدة أشهر. فقط إذا لم يتغير مستوى المعيشة ، يمكنك البدء في ترتيب قرض.

بالمناسبة ، يمكن تأجيل المدخرات ليوم ممطر ، لتأمين ما يسمى وسادة ماليةأو استخدام كما أجزاء دفعة أولى.

إذا أدرك المقترض المستقبلي أنه قادر على تحمل العبء المالي ، فيمكنك الانتقال إلى قرض مضمون بالعقار.

ومع ذلك ، حتى هنا ، بسبب انخفاض المعرفة المالية ، قد تنشأ مشاكل. تضيع الكثير من المقترضين المحتملين ، ولا يعرفون من أين تبدأ. في هذه الحالة ، من المفيد استخدامها تعليمات خطوة بخطوةوضعت من قبل المتخصصين.

المرحلة 1. اختيار المقرض

اليوم في روسيا هناك عدد كبير من البنوك. اختيار أفضل واحد ليس بالأمر السهل. والمهمة أكثر تعقيدًا لأن البنك المركزي في السنوات الأخيرة كان يسحب بشكل متزايد التراخيص من مؤسسات الائتمان.

المقترضين بحاجة إلى فهم أن إغلاق البنك لن يؤدي إلى حقيقة أن القرض لم يعد بحاجة إلى أن تدفع. في الواقع ، يجب إعادة الديون إلى مؤسسة ائتمانية أخرى.

قد يستلزم ذلك تكاليف إضافية - السفر إلى مكان الدفع أو التحويلات النقدية غير النقدية. هذا هو السبب في أنه من المهم التعامل مع اختيار البنك ذي المسؤولية القصوى.

عند تحليل مختلف المؤسسات الائتمانية ، من المهم الانتباه إلى الخصائص التالية:

- مدة العمل في السوق المالية - لا تصبح عميلًا للبنوك الناشئة التي تعمل بشكل أقل 5 سنة

- الأداء الماليالبنوك الخطيرة تنشر في المجال العام ؛

- تصنيف تتعرض البنوك لوكالات التصنيف الخاصة ؛

- قوائم تم تجميعها بواسطة خدمات المقارنة تساعدك على اختيار المقرض مع أفضل شروط القرض.

عند اختيار البنك ، يجب عليك الانتباه إلى توافر الفوائد. توفر بعض المؤسسات شروطًا أكثر ملاءمة للموظفين العموميين والمتقاعدين ، وكذلك العملاء الذين يتلقون أجور على بطاقاتها.

المرحلة 2. إعداد الوثائق والتطبيق

اليوم ، لا يتعين عليك مغادرة المنزل للتقدم بطلب. يكفي ملء استبيان على موقع البنك. بعد فترة زمنية قصيرة ، ستقدم المؤسسة الائتمانية إجابة أولية. إذا كانت إيجابية ، فسيظل زيارة البنك مع الوثائق الأصلية.

من الضروري توفير حزمة المستندات التالية:

- جواز سفر مواطن من الاتحاد الروسي ؛

- وثيقة ثانية للاختيار من القائمة التي يقدمها البنك ؛

- بيان الدخل

- نسخة من عقد العمل أو دفتر العمل.

المستندات المطلوبة أيضًا بشأن موضوع الضمان ، والتي تعتمد قائمتها على نوع العقار:

- بالنسبة للعقار ، هناك حاجة إلى استخراج من USRP ، وكذلك جواز سفر - التقنية والمساحية ؛

- يتم تقديم TCP ووثيقة على السيارة ، والتي على أساسها يصبح المقترض المستقبلي مالكها. اقرأ المزيد حول إصدار القروض المضمونة بواسطة برنامج التعاون الفني ويمكن الاطلاع عليها في مقال منفصل.

المرحلة 3. تقييم موضوع التعهد

للمقترض الحق في أن يطلب بشكل مستقل تقييم العقار ، والذي سيكون بمثابة تعهد عند التقدم بطلب للحصول على قرض.

ومع ذلك ، ينبغي أن تؤخذ 2 الشروط في الاعتبار:

- يجب طلب التقييم في موعد لا يتجاوز ستة أشهر قبل تقديم الطلب ؛

- تقبل بعض البنوك نتائج التقييم من شركات محددة مدرجة في قائمتها.

المرحلة 4. إبرام اتفاقية قرض

المستند الرئيسي ، الذي يحتوي على جميع المعلمات تماما للقرض ، هو اتفاقية. إذا لم تؤخذ نقطة واحدة على الأقل في الاعتبار ، فقد تنشأ صعوبات خطيرة في المستقبل.

هذا هو السبب في أنه من المهم أن تدرس بعناية العقد. من البداية إلى النهاية. يجب أن يتم ذلك ببطء ، في جو مريح. من الناحية المثالية ، يجب عليك إظهار العقد مع محامٍ محترف.

من المهم إيلاء اهتمام خاص للأحكام التالية من العقد:

- معدل حقيقي

- وجود وحجم العمولات للمعاملات المالية المختلفة ؛

- شروط السداد المبكر الكامل والجزئي ؛

- إجراءات حساب الغرامات بما يخالف شروط العقد ، وكذلك مقدارها.

أي أسئلة يجب معالجتها. إلى توقيع اتفاق. إذا وضع المقترض توقيعًا على العقد ، فإنه يوافق على كل ما هو مكتوب فيه.

المرحلة 5. تلقي الأموال وسداد الديون

عند استلام الأموال في حساب مصرفي أو بطاقة ، يجب على المقترض التحقق من اكتمال المبلغ المحول. للقيام بذلك ، فقط اطلب من متخصص للطباعة وثيقة الدفع.

جنبا إلى جنب مع الاتفاق الموقع ، يتم نقل المقترض جدول السداد مبينا تاريخ وحجم المدفوعات. انتهاكها لا يستحق كل هذا العناء ، لأن هذا لن يؤدي فقط إلى حساب الغرامات ، ولكن أيضًا إلى تدهور لاحق في تاريخ الائتمان.

يمكنك حساب المعلمات أعلاه بشكل مستقل بفضل حاسبة القروض عبر الإنترنت ، حيث يمكنك بسرعة حساب الفوائد والمدفوعات ، بالإضافة إلى المبلغ الإجمالي للمدفوعات الزائدة مع العمولات المصرفية:

باستخدام التعليمات المذكورة أعلاه ، يمكن لأي شخص بسهولة الحصول على قرض. من المهم أن تتبع جميع الخطوات بدقة وثبات للحصول على المال بسرعة.

4. أين يمكن الحصول على قرض بكفالة - المؤسسات الائتمانية TOP-4

إن ميزة القروض المضمونة بالعقار هي تسجيل مطول إلى حد ما. لذلك ، إذا كانت هناك حاجة ماسة إلى المال وبكمية صغيرة ، فمن المستحسن في كثير من الأحيان استخدام القروض أو البطاقات الاستهلاكية.

عدد كبير من المنظمات الائتمانية يجعل من الصعب اختيار الشركة المناسبة للتعاون. قد يتم تقديم المساعدة من قبل المتخصصين مراجعة مؤسسات الائتمان TOP-4 مع شروط القرض أفضل.

1) سوفكوم بنك

Sovcombank تقدم لعملائها عددًا كبيرًا من برامج القروض ، بما في ذلك الممتلكات المضمونة. كضمان ، يوافق البنك على القبول سكني و العقارات التجارية, منزل خاص, قطعة أرض.

Sovcombank تقدم لعملائها عددًا كبيرًا من برامج القروض ، بما في ذلك الممتلكات المضمونة. كضمان ، يوافق البنك على القبول سكني و العقارات التجارية, منزل خاص, قطعة أرض.

يكمن تفرد Sovcombank في إمكانية الحصول على قرض لتأمين الممتلكات العقارية التي تم حظر إنشاءها.

عند التقدم بطلب للحصول على قرض مضمون بالعقار ، يمكنك الحصول عليه ما يصل إلى 30 مليون روبل. في هذه الحالة ، فإن المعدل سيكون من 18,9٪ أبريل. سوف تضطر إلى إرجاع الأموال خلال فترة الحد الأقصى 10 سنة

من بين متطلبات البنك يمكن التمييز بين الإقامة والإقامة في منطقة القرض. بالإضافة إلى ذلك ، يجب أن تكون الممتلكات موجودة في هذا المجال.

اقتراح آخر مثير للاهتمام من Sovcombank هو قرض لشراء سيارة جديدة مقابل الضمان المتاح. يجب أن يكون عمر العنصر الذي تم التعهد به في هذه الحالة لا اكثر 19 سنة. في هذا البرنامج يمكنك الحصول عليه ما يصل إلى 1 مليون روبل.

2) بنك الفا

بنك الفا وضعت عددا كبيرا من برامج القروض. هنا يمكنك الحصول على قروض ، مع تعهد ، وبدون ذلك. يقدم البنك شروطًا مواتية للقروض العقارية وقروض السيارات.

بنك الفا وضعت عددا كبيرا من برامج القروض. هنا يمكنك الحصول على قروض ، مع تعهد ، وبدون ذلك. يقدم البنك شروطًا مواتية للقروض العقارية وقروض السيارات.

يتم إصدار بطاقات الائتمان هنا ، والحد الذي يصل 1 مليون روبل. عند استرداد إلى 100 أيام البنك لن تهمة الفائدة.

يمكن للعملاء الذين يتلقون أجور على بطاقات Alfa-Bank الاعتماد على شروط أكثر ملاءمة وخصم على سعر الفائدة.

3) بنك VTB في موسكو

في هذا البنك ، يمكنك الحصول على قروض متعددة بكفالة: رهن عقاري, قرض سيارةأيضا التصرف البرامج غير المستهدفة. يتم تحديد الحد الأقصى لمبلغ القرض بواسطة البرنامج المحدد.

في هذا البنك ، يمكنك الحصول على قروض متعددة بكفالة: رهن عقاري, قرض سيارةأيضا التصرف البرامج غير المستهدفة. يتم تحديد الحد الأقصى لمبلغ القرض بواسطة البرنامج المحدد.

الرهان يبدأ من 13,9% سنويا. بالإضافة إلى ذلك ، تطبق شروط خاصة على الموظفين العموميين والمواطنين العاملين في الطب والتعليم.

إذا ظهرت صعوبات ، يحق للمقترض استخدام الخدمة العطل الائتمان. أنه ينطوي على خيار عدم إجراء الدفع. إلى 1-2 أشهر دون أي عواقب.

4) رجل المال

Moneyman - مؤسسة التمويل الأصغر التي تصدر بسرعة القروض لأي غرض من الأغراض. لتلقي الأموال ، يكفي التسجيل في موقع الشركة وتعبئة النموذج.

Moneyman - مؤسسة التمويل الأصغر التي تصدر بسرعة القروض لأي غرض من الأغراض. لتلقي الأموال ، يكفي التسجيل في موقع الشركة وتعبئة النموذج.

في غضون دقائق قليلة ، سيتم اتخاذ قرار بشأن التطبيق. في الوقت نفسه ، لا يتم أخذ تاريخ الائتمان للمقترض في الاعتبار.

يمكنك الحصول على مؤسسات التمويل الأصغر ما يصل إلى 60 000 روبل. في هذه الحالة ، سيكون المعدل من 1,85 في المئة يوميا. سيكون لديك لإعادة الأموال المقترضة إلى 18 أسابيع.

عند اختيار مكان اقتراض المال ، يواجه المواطنون مجموعة متنوعة من المقرضين. ومع ذلك ، فإن التصنيف الذي يجمعه المتخصصون يمكنه تسهيل التحليل والمقارنة بشكل كبير.

في الجدول أدناه ، في شكل مناسب للإدراك ، يتم عرض شروط الإقراض في المنظمات المسماة.

الجدول "المؤسسات الائتمانية TOP-4 مع أفضل شروط القروض المضمونة بواسطة الممتلكات":

| № | منظمة الائتمان | الحد الأقصى لمبلغ القرض | الحد الأدنى للعطاء |

| 1. | Sovcombank | 30 مليون روبل | 17.0 ٪ سنويا |

| 2. | بنك الفا | 750 ألف روبل على البطاقة 5 ملايين روبل نقدا | 23.99 ٪ سنويا عن طريق بطاقة الائتمان إذا لم يتم سداد الديون خلال فترة السماح 14.9 ٪ سنويا على قرض المستهلك |

| 3. | بنك VTB في موسكو | 3 ملايين روبل | 13.9 ٪ سنويا |

| 4. | Moneyman | 60 ألف روبل | 1.85 ٪ يوميا |

نوصي أيضًا بقراءة المنشور حول المكان الذي يمكنك فيه الحصول على قرض على البطاقة على الفور على مدار الساعة دون عطل في الوضع على الانترنت.

5. أين يمكنني الحصول على قرض بكفالة دون استفسارات وإثبات الدخل - 3 خيارات شعبية

منافسة هائلة تجبر المنظمات الائتمانية على جعل شروط الاقتراض أكثر ولاءً. كثير منهم قد دخلت مؤخرا في خط برامج الائتمان. قرض مضمون بالعقار دون الحاجة إلى تأكيد الدخل. يسمح هذا النهج للمقترض بالاعتماد على إزالة سريعة إلى حد ما.

خيارات لتجهيز القروض بكفالة دون بيانات الدخل

خيارات لتجهيز القروض بكفالة دون بيانات الدخل

هناك عدة أنواع من المؤسسات التي يمكنك من خلالها الحصول على قرض من هذا النوع. دعونا نفكر في كل منهم بمزيد من التفاصيل أدناه.

الخيار 1. البنوك

كل بنك يطور بشكل مستقل شروط القرض. ومع ذلك ، يمكن تمييز العديد من المعلمات العامة.

الشروط الرئيسية لإصدار قرض في البنك هي:

- عصر المقترضين المحتملين يجب أن يكون أقل 21 من السنة وليس أكثر 70 سنة في يوم انتهاء العقد ؛

- معدل يعتمد على عدد كبير من المعلمات ، في المتوسط يختلف في النطاق من 7 ٪ إلى 15 ٪;

- فترة سداد القرض عادة لا يتجاوز 15 سنة.

ميزة البنوك كافية شروط الائتمان المواتية مقارنة مع المقرضين الآخرين. ومع ذلك ، فقط أولئك الذين لديهم سجل ائتماني واضح تمامًا سيكونون قادرين على الحصول على أموال من أمن الممتلكات دون أدلة مستندية.

تحدثنا عن البنوك التي تقدم قروضًا ذات تاريخ ائتماني سيء ومتأخرات في الإصدار الأخير.

الخيار 2. منظمات التمويل الأصغر

يعتبر البعض أن مؤسسات التمويل الأصغر تشبه البنوك. ومع ذلك ، لديهم القليل من أوجه التشابه. المزيد من الاختلافات.

المقترضين بحاجة إلى معرفة أن أنشطة مؤسسات التمويل الأصغر تنظمها تشريعات خاصة.

هناك العديد من المزايا للحصول على قروض مضمونة بالعقار من خلال مؤسسات التمويل الأصغر:

- تصميم عالي السرعة. من لحظة تقديم الطلب إلى إضافة الأموال المقترضة إلى البطاقة ، عادة ما تمر عدة دقائق ؛

- للحصول على قرض ، ليس عليك مغادرة المنزل. يكفي الوصول إلى الإنترنت لزيارة موقع مؤسسة التمويل الأصغر وملء استبيان ؛

- التاريخ الائتماني للمقترض لا يهم.

في معظم الأحيان ، تقبل مؤسسات التمويل الأصغر العقارات كضمان. أقل في كثير من الأحيان ، فإنها تصدر القروض المضمونة بواسطة المركبات.

الرئيسية عيب الإقراض من خلال منظمات التمويل الأصغر هي معدلات عالية جدا. من المهم أن نتذكر أنه من حيث القروض ، وكذلك في العقد ، يشار عادة إلى النسبة اليومية. معدل المتوسط هو حولها 0,5٪ يوميا. والنتيجة هي معدل سنوي يزيد عن 150 ٪ سنويا.

اختيار قرض في مؤسسة التمويل الأصغر هو أمر يستحق فقط كملاذ أخير ، عندما تكون هناك حاجة ماسة إلى المال. في الوقت نفسه ، سيتعين إعادتهم بسرعة كبيرة ، فقط في هذه الحالة سيكون الدفع الزائد مقبولاً.

الخيار 3. الإقراض من خلال المستثمرين من القطاع الخاص

إذا لم يكن من الممكن لأي سبب الحصول على قرض من أحد البنوك أو من خلال مؤسسة تمويل أصغر ، يمكنك محاولة اللجوء إلى مستثمرين من القطاع الخاص للحصول على المساعدة. إنهم مخلصون للغاية لكل من المقترض نفسه وموضوع التعهد.

للحصول على قرض ، تحتاج فقط إلى تقديم مستندات للممتلكات المقدمة كضمان. يمكنك العثور على مستثمرين من القطاع الخاص باستخدام خدمات الانترنت المتخصصة.

اقرأ عن القروض المقدمة من الأفراد في أحد مقالاتنا بمزيد من التفاصيل.

اختيار المقرض مهم وفقًا لاحتياجات المقترض. يجب النظر في كل حالة على حدة ، وتقييم الخيار المناسب في موقف معين.

6. ما الذي يجب ألا ينسى المقترض عند التقدم بطلب للحصول على قرض مضمون بالعقار - 5 نصائح مفيدة

عند تقديم قرض مضمون بالعقار ، يجب أن يكون المقترض دقيقًا للغاية. يقدم الخبراء المشورة التي تساعد على منع المشاكل ، وضمان سلامة الممتلكات المرهونة ، وكذلك إعادة الأموال دون صعوبة كبيرة.

نصيحة 1. من المهم أن تتعاون فقط مع المقرضين الموثوق بهم.

يوصي الخبراء بعدم الاتصال بالمنظمات التي نشأت مؤخرًا. من الأفضل بكثير الحصول على قرض من الشركات العاملة في السوق لفترة طويلة.

من الناحية المثالية ، ينبغي أن تؤخذ القروض المضمونة بواسطة الممتلكات من البنوك التي هي جزء من أعلى 50 منظمات الائتمان الروسية.

من المهم أن نفهم أن المقرضين الجادين يقدمون متطلبات صارمة إلى حد ما للمقترضين وموضوع التعهد. هذا هو السبب في كثير من الأحيان للحصول على المال لديك للاتصال بشركات غير معروفة.

إذا قررت استخدام خدمات منظمة غير معروفة ، فمن الجدير إجراء فحص شامل لمثل هذا الدائن. للقيام بذلك ، فقط تأكد من أن الشركة رسميا مسجل و لديه رخصة للعمل مع الأفراد.

نصيحة 2. قبل تقديم الطلب ، يجدر حساب الفرص المالية

مستوى معرفة القراءة والكتابة المالية للسكان الروس لا يزال عند مستوى منخفض إلى حد ما. حتى الآن ، يصدر العديد من المقترضين قروضًا ، ثم حاولوا فهم المبلغ الذي يمكنهم دفعه. بطبيعة الحال ، الشيء الصحيح الذي ينبغي عمله هو عكس ذلك تمامًا.

مهم! الميزانية أو تنظيم ميزانية الأسرة هي خطوة مهمة في الحصول على قرض. لهذا الغرض ، يمكنك استخدام الجداول على الورق أو Excel أو البرامج المصممة خصيصًا. كل ذلك سيساعد المقترض في المستقبل لحساب قدراته المالية.

يكفي إدخال جميع المصروفات والإيرادات في الجدول لفترة زمنية معينة ، ثم مقارنتها. من الناحية المثالية ، يجب ألا يتجاوز دفع القرض الشهري 30% عائدات الميزانية.

إذا اضطررت كل شهر إلى إعطاء نصف الدخل تقريبًا ، فإن مستوى المعيشة سينخفض حتماً. مبلغ أكبر من المدفوعات سيؤدي إلى صعوبات مالية كبيرة.

نصيحة 3. يجب ألا تحصل على قرض من أحد البنوك حيث يكون لدى المقترض وديعة.

الخبراء لا يوصي التقدم بطلب للحصول على قرض من البنك الذي أبرم معه اتفاقية إيداع. في حالة ظهور صعوبات ، يقوم الدائن بتوجيه أموال الودائع لسداد الديون.

بالإضافة إلى ذلك ، في حالة إفلاس البنك ، لن يكون من الممكن الحصول على مبلغ التأمين. إما أنه سيتم مقايضته بالدين ، أو سيتم سداده بعد سداد القرض بالكامل.

نصيحة 4. من المهم أن تدرس بعناية العقد.

على الرغم من أن الخبراء يصرون بلا كلل على الحاجة إلى قراءة اتفاقية القرض بالكامل ، فإن العديد من المقترضين يعتبرون هذه الوثيقة إجراءً شكليًا.

النتيجة النهائية يمكنهم الدخول في موقف غير سارة بسبب حقيقة أنهم لم ينتبهوا لأي بند من بنود الاتفاقية. علاوة على ذلك ، فإن وجود توقيع على الاتفاقية يؤكد موافقة المقترض على جميع أحكامه.

نصيحة 5. يجب أن لا تأخذ قرض جديد لسداد القديم

انخفاض معرفة القراءة والكتابة المالية للسكان يؤدي إلى حقيقة أن حالات الحصول على قرض لسداد القديم تستمر في التكرار.

يستحق النظر! يجب استخدام هذه الفرصة فقط عندما تكون شروط الحصول على قرض جديد أكثر ربحية.

ومع ذلك ، فمن الأفضل استخدام برامج إعادة التمويل أو إعادة الهيكلة.

بناءً على نصيحة المتخصصين ، حتى المقترضين ذوي المستوى المنخفض من المعرفة المالية يمكنهم بسهولة تجنب قدر كبير من المتاعب.

7. خاتمة + فيديو حول هذا الموضوع

تزداد شعبية القروض والقروض المضمونة بالعقار كل يوم. إن توفر ضمانات عالية الجودة يضمن الظروف المواتية للمقترض وسرعة التسجيل العالية.

ومع ذلك ، قبل استخدام هذا النوع من الإقراض ، يجدر تقييم القدرات المالية الخاصة بك واستكشاف جميع الفروق الدقيقة في البرنامج.

نوصي أيضًا بمشاهدة مقطع فيديو حول القروض التي يمكنك الحصول عليها من أمان الممتلكات الخاصة بك:

نتمنى لجميع القراء RichPro.ru قرارات إيجابية بشأن طلبات القروض. نأمل أن تكون قادرًا على الاستفادة من أفضل شروط القروض!

إذا كان لا يزال لديك أسئلة حول موضوع المنشور ، فاطلب منهم في التعليقات أدناه. الأصدقاء ، لا تنسى أن تشارك المقال على الشبكات الاجتماعية!